11:56

На світових фінансових ринках прокотилася хвиля розпродажів.

Мабуть, найбільш різка з серпня 2011 року, коли США втратили суверенний рейтинг ААА і опинилися на межі дефолту.

Цього разу явної причини для стільки раптової просадки не було.

Так, американський ринок акцій перегрітий. Про це, до речі, на початку лютого заявляв колишній глава ФРС США Алан Грінспен: «У нас два міхура - на ринку акцій і на ринку облігацій».

Але при цьому економіка США як і раніше виглядає фундаментально сильною, а корпоративний сектор Нового світу демонструє непогані фінансові результати.

У такій ситуації інвестори стають вкрай чутливі до будь-яких чуток і спекуляцій і вважають за краще фіксувати прибуток при будь-якій зручній можливості. Що, власне, і сталося в понеділок, 5 лютого. Невпевненість трейдерів і паніка спровокували одну з наймасовіших розпродажів на американському фондовому ринку за всю історію індексу Dow Jones.

Чого чекати далі?

Однозначно ринки штормитиме. Цілком ймовірно, до повномасштабної корекції ще далеко, але в найближчі місяці ми можемо побачити досить високу волатильність, з різкими осіданнями та не менше непередбачуваними відкатами вгору.

Як ми писали в своєму Прогнозе_2018 , В цьому році світову економіку чекає до трьох-чотирьох підвищень ключової процентної ставки ФРС США. Почасти це вже враховано в русі фондових індексів. Але, тим не менш, кожне таке рішення Федрезерву буде негативно позначатися на ринках акцій і викликати перетікання капіталу з високоризикових фінансових інструментів в тиху гавань, аніж уявляється японська ієна і американські держоблігації.

Кілька заспокоює той факт, що новим главою ФРС став Джером Пауелл. З усіх кандидатів на пост глави ФРС саме його вважали найбільш лояльним до м'якої політиці Йеллен і прогнозували при призначенні Пауелла помірне і обережне підвищення ставки в 2018 році.

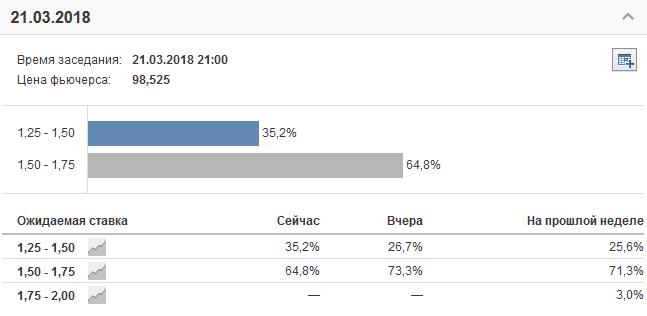

Відзначимо, що ФРС може підвищити ставку вже на засіданні в березні - з поточних 1,25-1,5% до 1,50-1,75%.

Прогноз за ставкою ФРС, заснований на поточних цінах ф'ючерсів на 30-денну ставку по федеральних фондах

Чим це загрожує Україні?

Підвищення ставок ФРС веде до зміцнення долара США і зниження індексів на фондових ринках, в тому числі сировинних котирувань.

Це виклик для економіки України, експорт якої становить 50% ВВП, а частка сировинних товарів в експорті сягає 70-80%.

Динаміка ВВП України (ліва шкала) і індексу світових цін на сировинні товари, що розраховується МВФ (права шкала)

Як ми писали в Прогнозе_2018 , Надмірно агресивна політика ФРС приведе до падіння світових цін на сировину, а разом з ними до скорочення припливу валютної виручки українських експортерів, падіння ВВП України і реальних доходів населення.

Ризики девальвації гривні дуже сильно зростуть. При підвищенні ставки ФРС до 2,75-3,00% і вище курс USD / UAH може опуститися до 35-40 грн. / Дол. (За інших рівних умов). Реалізація цього сценарію малоймовірна, але саме він несе в собі найбільші ризики для України в 2018 році.

Зміцнення долара і падіння фондових індексів будуть провокувати втеча капіталу з високоризикових активів, в тому числі активів ринків, що розвиваються, до яких відноситься Україна. Тільки уявіть, що все це збігається з піковими виплатами за зовнішніми боргами України ($ 6,5-8,0 млрд. В 2018 -2019 рр.), Подорожчанням кредитних ресурсів по всьому світу і внутрішньою політичною нестабільністю напередодні виборів 2019 року.

При реалізації такого сценарію Україна чекає дефолт в 2019 році. Як Україні уникнути дефолту з максимальною вигодою для економіки читайте в прогнозі UIF на 2018 рік.

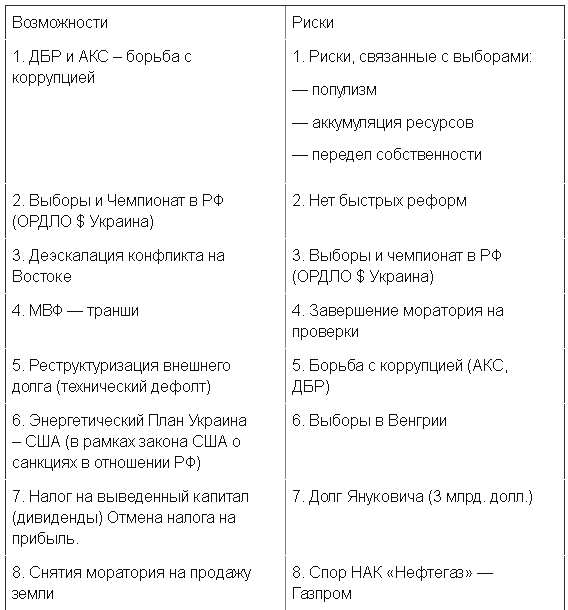

Ризики і можливості для України в 2018 році: