- довгоочікувані зміни

- Сплата податків і зборів третіми особами з 30 листопада 2016 року

- Сплата страхових внесків третіми особами з 1 січня 2017 року

- Як третім особам перераховувати платежі

- Які є обмеження

- Податковий облік платежів третіх осіб

- ПДФО

- ССО

- ЕСХН

Дозволена чи ні сплата податків за інших осіб? Чи можна третім особам заплатити за організацію або ІП страхові внески? Чи допускається оплата державного мита за інших? Як третім особам заповнювати платіжні доручення і кого писати в якості платника? Чи вправі засновник або директор заплатити податки за свою компанію? Чи може чоловік заплатити податки на дружину? Відповіді на більшість цих питань дав Федеральний закон від 30.11.2016 № 401-ФЗ, які ввів в Податковий кодекс РФ норми про те, що податки, збори і внески можуть платити треті особи. Розглянемо поправки детально.

довгоочікувані зміни

Раніше податкове законодавство зобов'язувало платників податків сплачувати податки і збори самостійно (п.1 ст. 45 НК РФ). Однак у зв'язку з вступом в силу Федерального закону від 30.11.2016 № 401-ФЗ ситуація змінилася. Цим законом до статті 45 НК РФ внесені поправки, завдяки яким сплачувати податки, збори та страхові внески за організації, індивідуальних підприємців або фізичних осіб зможуть треті особи. Однак поправки будуть вводитися в дію поетапно, а саме:

- з 30 листопада 2016 року одні особи мають право платити за інших податки і збори;

- з 1 січня 2017 року треті особи мають право перераховувати за інших страхові внески.

Сплата податків і зборів третіми особами з 30 листопада 2016 року

Федеральний закон від 30.11.2016 № 401-ФЗ був офіційно опубліковано на порталі правової інформації 30 грудня 2016 року. З цієї дати треті особи отримали можливість сплати податків і зборів за інших. Це передбачено пунктом 1 статті 13 цього закону.

З положень нової редакції статті 45 Податкового кодексу РФ слід, що з 30 грудня 2016 року треті особи можуть оплачувати будь-які податки і збори за інших. З вказаної дати за організацію, ІП або фізичних осіб можна перераховувати:

Податок на додану вартість (ПДВ) Акцизи Податок на доходи фізичних осіб (ПДФО) Податок на прибуток Податок на видобуток корисних копалин Водний податок Держмито Єдиний сільськогосподарський податок (ЕСХН) Єдиний податок при «спрощенці» (ССО) «Патентний» податок (ПСН) Єдиний податок на поставлений податок (ЕНВД) податок на майно організацій податок на гральний бізнес Транспортний податок Земельний податок податок на майно фізичних осіб Торговий збір

Варто зауважити, що податковий кодекс не містить будь-яких обмежень в частині кола осіб, які мають право сплатити податки і збори за платників податків. Таким чином, можливі різні варіанти:

- організація може заплатити податки і збори за іншу організацію, ІП або фізична особа;

- індивідуальний підприємець може перерахувати податки і збори за іншого ІП, організацію або фізична особа;

- фізична особа має право сплатити податки і збори за іншу фізичну особу, організацію або ВП.

Завдяки зазначеним поправкам, наприклад, засновник або директор компанії починаючи з 30 листопада 2016 року може без проблем зі своїх власних коштів заплатити податки і збори за організацію. Це буває необхідно, якщо, припустимо, на рахунку юридичної особи не вистачає грошей для сплати. Перш треті особи були не вправі виконувати обов'язок по сплаті податків і зборів за організацію (Лист Мінфіну Росії від 14.02.2013 № 03-02-08 / 6).

Також вирішилася і одна наболіла проблема. Деякі, можливо, стикалися з ситуацією, коли одна фізична особа просить інша заплатити за нього податок, який вказаний в повідомленні про сплату податку.

Приклад. 8 листопада 2016 року громадянка Іванова І.А. отримала поштою повідомлення з ИФНС про сплату податку на майно за свою квартиру. Повідомлення вона передала своєму синові і попросила його заплатити за неї податок, щоб їй не ходити в банк. До 30 листопада 2016 роки її син не мав права сплатити податок за свою матір з власних коштів. Якби він це зробив і в платіжному дорученні він значився як платник, то податківці не могли визнати обов'язок по сплаті податку виконаної. І платіж б відправили на «нез'ясовані платежі». В, свою чергу, у Іванової І.А. утворилася б недоїмка і їй нараховувалися б пені. Однак з 30 листопада 2016 року такий проблеми не буде. Син може перерахувати податок за свою матір і не побоюватися, що податок не буде вважатися сплаченим.

Отже, з 30 листопада 2016 року можна платити податки і збори за іншу людину, наприклад, через ощадбанк онлайн або зі своєї банківської картки. Більше проблем з цим бути не повинно. Також податки фізичної особи із зазначеної дати можна платити і з розрахункового рахунку ІП.

Державне мито - це збір (333.16 НК РФ). Отже, з 30 листопада 2016 року треті особи можуть сплачувати не тільки податки, а й державне мито за організації, ІП та фізичних осіб.

Сплата страхових внесків третіми особами з 1 січня 2017 року

Платежі по страхових внесках організації та ВП зобов'язані перерахувати самостійно (ч. 4 ст.15, ч.2 ст.16 Федерального закону від 24.09.2009 № 212-ФЗ "Про страхові внески>). Однак вказаний федеральний закон з 1 січня 2017 року втрачає силу. Це пов'язано з тим, що страхові внески (крім внесків «на травматизм») переходять від ПФР під контроль ФНС. З 1 січня 2017 року страхові внески будуть регулюватися положеннями Податкового кодексу РФ. Див. «Страхові внески з 2017 року: огляд змін». https://buhguru.com/strahovie-vznosy/strakh-vznosy-2017.html

З 1 січня 2017 року положення податкового законодавства РФ будуть дозволяти третім особам сплачувати страхові внески за інших (крім внесків «на травматизм») - новий пункт 9 статті 45 НК РФ. Тобто, перераховувати внески можна з моменту, коли їх адміністрування перейде до податківців. З 2017 року треті особи зможуть перераховувати такі види страхових внесків:

Страхові внески на обов'язкове пенсійне страхування Страхові внески на обов'язкове медичне страхування Страхові внески на випадок тимчасової непрацездатності та у зв'язку з материнством

Таким чином, з 1 січня 2017 року, страхові внески, як податки і збори, треті особи зможуть заплатити за будь-яку організацію або ВП. Так, наприклад, фізична особа зможе заплатити внески за будь-якого індивідуального підприємця.

Однак майте на увазі, що страхові внески «на травматизм» в 2017 році залишаться під контролем ФСС і, як і раніше, буде регулюватися Федеральним законом від 24.07.1998 № 125-ФЗ «Про обов'язкове соціальне страхування від нещасних випадків на виробництві та професійних захворювань ». При цьому виходячи з пункту 1.1 статті 22 даного закону страхувальники, як і раніше, повинні будуть сплачувати страхові внески самостійно. Тобто, треті особи внески «на травматизм» перераховувати не зможуть.

Треті особи мають право сплачувати податки, збори та страхові внески за інших виключно на добровільній основі.

Як третім особам перераховувати платежі

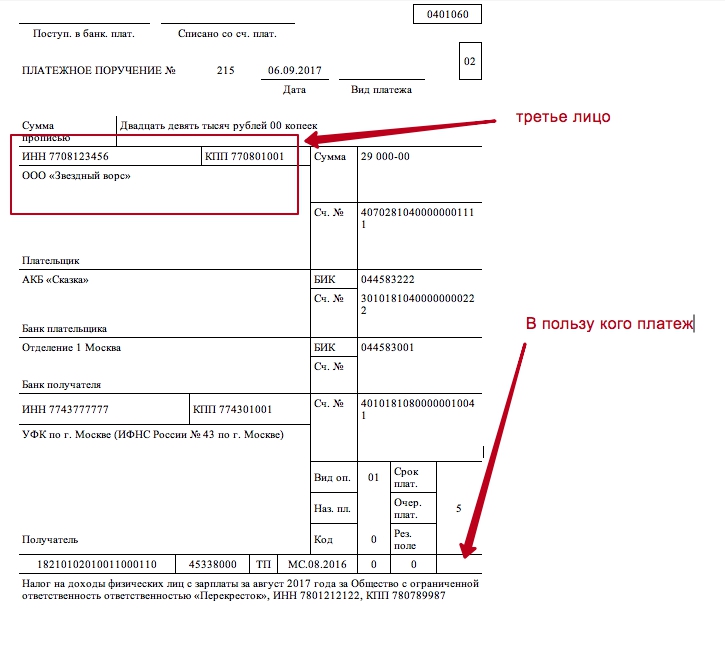

Якщо хтось захоче сплатити податки, збори або страхові внески за інших, то, швидше за все, виникне питання про те, як заповнювати платіжні доручення на таку сплату. Пояснимо.

Податок, збір або страхові внески будуть вважатися сплаченими в той день, коли третя особа пред'явить в банк платіжне доручення на перерахування грошей зі свого розрахункового рахунку на рахунок Казначейства Росії. При цьому на розрахунковому рахунку має бути достатньо грошей для такого платежу.

Зрозуміло, що платіжне доручення має бути правильно заповнено. Треті особи повинні заповнювати його відповідно до Правил, затверджених Наказом Мінфіну Росії від 12.11.2013 № 107н. Це випливає з абзацу першого пункту 7 статті 45 НК РФ. На нашу думку, в платіжному дорученні третя особа має вказати інформацію про себе як про платника. Відомості про платника вказуються в полях 8 «Платник», 60 «ІПН» і 102 «КПП». Однак в призначенні платежу потрібно вказати, що користь якої організації, ІП або фізичної особи здійснюється платіж. Наведемо зразок заповнення.

Однак варто зауважити, що, можливо, правила платіжок в 2017 році скорегують і передбачать особливий порядок заповнення платіжних доручень третіми особами. Також, можливо, з'явиться додаткові роз'яснення про порядок заповнення платіжних доручень при сплаті платежів третіми особами.

Які є обмеження

Варто зауважити, що існують деякі обмеження, пов'язані з перерахуванням податків, зборів та страхові внесків. Вони полягають в наступному:

- третя особа після сплати не має права вимагати повернення сплаченої організацію, ІП або фізична особа суми;

- уточнити платіж по страхових внесках на обов'язкове пенсійне страхування буде не можна, якщо підрозділ ПФР встигне врахувати на особових рахунках застрахованих осіб надійшли суми.

Треті особи не зобов'язані отримувати будь-які дозволи на сплату податків, зборів або страхових внесків за інших осіб.

Податковий облік платежів третіх осіб

Скажімо кілька слів про податковий облік платежів, що надійшли від третіх осіб.

ПДФО

Якщо, наприклад, хтось сплатить податок або збір за фізичну особу, то такий платіж не буде вважатися доходом фізичної особи (п.5 ст. 208 НК РФ). Відповідно, ПДФО платити з такої суми не буде потрібно.

ССО

Можливо, що в 2017 році стороння організація, ІП або фізична особа заплатить за «спрощенця» його податки, збори або страхові внески. Чи можна буде врахувати такі платежі у витратах при розрахунку «спрощеного» податку? Ні, з 2017 року платежі третіх осіб по податках, зборах і внесках на витрати просто так віднести буде не можна. Однак в підпункті 3 пункту 2 статті 346.17 НК РФ законодавці передбачили, що витрати можна визнати після погашення заборгованості, що утворилася перед третьою особою. Пояснимо порядок визнання таких витрат у таблиці.

Вид витратиПорядок визнання витрат

Платежі третьої особи на користь «спрощенця» по податках, зборах і страхових внесках. Враховуються в фактично сплачений розмірі при погашенні «спрощенцем» заборгованості перед третьою особою, яка виникала в зв'язку зі сплатою ним податків, зборів або страхових внесків. Платежі третьої особи на користь «спрощенця» щодо погашення заборгованості по податках, зборах і страхових внесках. Враховуються в межах фактично погашеної заборгованості в ті звітні (податкові) періоди, коли «спрощенець» погасив борг перед третьою особою, який утворився в зв'язку зі сплатою їм заборгованості по податках, зборах і внесках.

Таким чином, щоб з 2017 року платник податків з об'єктом оподаткування «доходи мінус витрати» міг врахувати у витратах платежі третіх осіб, потрібно буде повернути цим особам витрачені ними суми на сплату податків, зборів та страхових внесків (або заборгованості по ним). Це передбачено Федеральним законом від 30.11.2016 № 401-ФЗ.

ЕСХН

Якщо податки або страхові внески перераховані за платника єдиного сільгоспподатку, то слід керуватися оновленим пунктом 2 статті 346.5 НК РФ: спочатку третя особа переводить в бюджет гроші, а потім платник ЕСХН відшкодовує цій особі витрачену суму. За подібних обставин врахувати податки і внески у витратах платника ЕСХН не можна, а суму відшкодування - можна. Виняток становить сам сільгоспподаток, а також ПДВ, який був сплачений у зв'язку з виставленням рахунку-фактури. Відшкодування суми, витраченої на сплату цих податків, в витрати не включається. Такі правила діють з 1 січня 2017 року.

Треті особи з 30 листопада має право сплачувати податки і збори за інших і за більш ранні періоди. Так, наприклад, можна погасити недоїмку, утворену в 2014 або 2015 році. Аналогічна ситуація і зі страховими внесками.

Якщо ви знайшли помилку, будь ласка, виділіть фрагмент тексту і натисніть Ctrl + Enter.

Чи можна третім особам заплатити за організацію або ІП страхові внески?Чи допускається оплата державного мита за інших?

Як третім особам заповнювати платіжні доручення і кого писати в якості платника?

Чи вправі засновник або директор заплатити податки за свою компанію?

Чи може чоловік заплатити податки на дружину?

Чи можна буде врахувати такі платежі у витратах при розрахунку «спрощеного» податку?