Округлення ПДФО - це процес округлення отриманих сум податків до повного рубля без урахування копійок. Питання округлення ПДФО дуже часто цікавить більшість платників податків. Це пов'язано з тим, що в процесі підрахунку податків рідко виходить ціле число, тобто часто суми виходять з копійками. Однак подавати декларації потрібно з сумами без копійок, через що у людей виникають питання типу: «як округлити суму в ПДФО?». Якщо відповісти коротко, то значення менше 50 копійок відкидається, а 50 копійок і більше - округлюється до цілого рубля (п. 6 ст. 52 НК РФ). Перераховується податок до бюджету теж в повних рублях.

Наприклад, дохід працівника дорівнює 19 567 рублів, до нього застосовуємо податкову ставку в 13%. Звідси отримуємо такий розрахунок: 19 567 х 13% = 2 543,71 руб. або 2 543 руб. 71 коп. застосувавши стандартну схему округлення, отримаємо податок, необхідний до сплати з цього працівника, рівний сумі 2 544 рубля. І саме ця сума повинна бути передана до бюджету.

Що стосовно округлення ПДФО в 2017 році, то вам необхідно знати, що зараз ніяких змін в податковому кодексі не планується, тому в 2017 році округляти суму податку необхідно по тій же самій схемі.

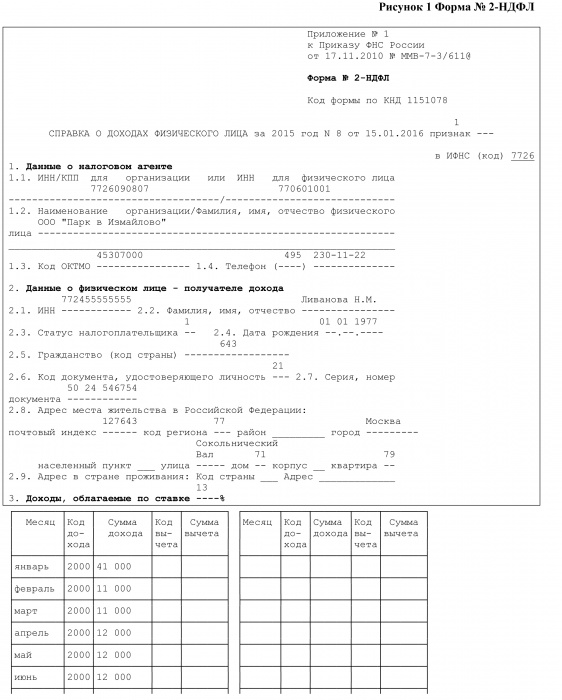

2 ПДФО округлення.

2 ПДФО округлення - це необхідність приводити суму обчисленого податку до цілого числа в податкових деклараціях 2-ПДФО. Інформація, наведена вище, стосується також і розрахунку довідок 2-ПДФО - тут теж необхідно округляти суму податку за тим же принципом. Однак тут є невелика обмовка - в довідці 2 ПДФО округляти необхідно тільки певних сум, які повинні бути округлені (вони позначені). Інші цифри повинні вказуватися як є, тобто з копійками. (Розділ I Рекомендацій щодо заповнення форми 2-ПДФО, затв. Наказом ФНС від 17.11.2010 № ММВ-7-3 / [Email protected] ).

Детальніше про заповнення довідки 2-ПДФО можна подивитися тут: 2-ПДФО , Зразок заповнення довідки за формою 2-ПДФО , Порядок заповнення довідки 2 ПДФО .

Округлення податку 3НДФЛ.

Округлення податку 3НДФЛ - це правила і вимоги до округлення до повного рубля отриманих сум податків. У податковій декларації за формою 3-ПДФО все показники необхідно залишати в тому вигляді, в якому вони отримані, тобто з копійками, проте є виняток - загальна сума податку і авансових платежів вносяться в округленому вигляді.

Також потрібно відзначити, що доходи фізичної особи, які були отримані від неросійських джерел, і податок, який сплачується з цих доходів в іноземній державі, подається в декларації спочатку в іноземній валюті, а потім вже перекладається в рублі і копійки (п. 1.6 Порядку заповнення форми 3-ПДФО, затв. Наказом ФНС від 24.12.2014 № ММВ-7-11 / [Email protected] ).

Округлення в 6 ПДФО.

Округлення в 6 ПДФО - це процес приведення сум податків до необхідного виду, а саме без копійок, цілими числами в рублях. Як і в інших формах ПДФО, в декларації 6-ПДФО теж потрібно робити округлення чисел, які відображають величину загального податку і авансових платежів (затв. Наказом ФНС від 14.10.2015 № ММВ-7-11 / [Email protected] ).

Розглянемо приклад округлення в 6-ПДФО.

Завдання: Дохід співробітників по 6 місяців склав 1 550 640, 82 руб. Сума податку (вже без відрахувань) склала 156 230, 29 руб. Питання - чи є необхідність округляти значення доходу і податку для заповнення розрахунку 6-ПДФО?

Форма розрахунку 6-ПДФО і порядок його заповнення затверджені наказом ФНС Росії від 14.10.2015 № ММВ-7-11 / [Email protected]

У розрахунку є рядки, які складаються з 2-х полів. У них необхідно вносити інформацію в рублях і копійках у вигляді десяткового дробу. Це рядки:

- 020 - сума перерахованого доходу;

- 025 - сума перерахованого доходу в формі дивідендів;

- 030 - податкові відрахування;

- 130 - сума фактично отриманого доходу.

Звідси розуміємо, що дохід, нарахований, так і виплачений фізичним особам, необхідно вносити як є - з копійками. Сума в рублях вказується в першому полі, а після розділового знака "точка" пишемо копійки.

Сума обчисленого й утриманого ПДФО вноситься в розрахунку по рядках 040 і 140 відповідно, ці рядки мають одне поле, значить, дані, що вносяться сюди необхідно округлити до цілого числа.

Крім того, в п. 6 ст. 52 НК РФ вказується, що суми податків необхідно розраховувати в повних рублях. Значення менше 50 копійок відкидається, а 50 копійок і більше - округлюється до цілого рубля.

Округлення суми ПДФО.

Округлення суми ПДФО - це певний алгоритм, якого потрібно дотримуватися при заповненні податкових декларацій. Нижче наведена покрокова інструкція, за якою ви легко зможете заповнити всі декларації і зрозуміти чи потрібно округляти суму чи ні.

Округлення суми ПДФО:

- Перший крок - це визначення всіх своїх доходів, які були отримані за податковий період (звітного року) і які підлягають обкладенню прибутковим податком.

- Другим кроком з'ясовуємо які на них йдуть податкові ставки. Ставка ПДФО може бути 13%, 23%, 9% і 35% (докладніше про кожен вид ставок читайте в статті податкові ставки ).

- Третій крок - обчислення податкової бази. Це необхідно в ситуації, якщо є кілька ставок, в такому випадку для кожної з них буде встановлена своя база оподаткування.

- Четвертий крок - розрахунок ПДФО від кожної податкової бази. Формула розрахунку: (Сума ПДФО) = (Податкова база) * (Податкова ставка).

- П'ятий крок - потрібно округлити отримані суми до цілих рублів. Схему округлення ми приводили вище в цій статті.

- Шостий крок - необхідний до виконання у випадках, коли у вас кілька ставок ПДФО. Для розрахунку загального розміру податку в таких випадках необхідно підсумувавши все суми, які обчислені за кожною ставкою окремо.

Питання - чи є необхідність округляти значення доходу і податку для заповнення розрахунку 6-ПДФО?